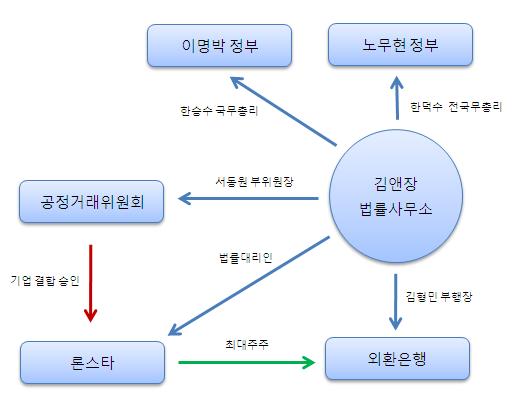

나는 론스타가 뿔 달린 악마라고 생각하지 않는다. 국부유출이라는 말도 신중하게 써야 한다고 생각한다. 론스타가 나쁜 놈이 아니라 출처 불명의 사모펀드에 은행 인수를 승인한 한국의 감독 당국이 진짜 나쁜 놈들이라고 생각한다. [투기자본의 천국]에서도 썼지만, 론스타는 원래 그런 놈들이다. 론스타를 비난하는 것만으로는 아무것도 해결할 수 없다.

이 책, [론스타, 그 불편한 진실]은 이런 맥락에서 몇 가지 흥미로운 주제를 다룬다.

잘못된 전제, 과연 외환은행 매각 불가피했는가?

유효상 건국대 경영학과 교수는 이 책에서 론스타가 외환은행을 시장가격 이상에 인수했기 때문에 먹튀라고 보기 어렵다고 주장한다. 론스타 인수 이후 외환은행은 실적을 크게 개선했고 그래서 시세차익을 챙기는 건 당연한데 한국 정부의 고의적인 방해로 매각이 지연돼 손실을 봤다는 론스타의 주장에 힘을 실어준다. 애초에 2003년 9월, 외환은행의 매각이 불가피했다는 잘못된 전제에서 출발하고 있다.

유효상의 주장은 간단히 반박할 수 있다. 외환은행이 아무리 부실했더라도 이와 무관하게 애초에 법적으로 론스타는 외환은행을 인수할 자격이 안 됐다. 외환은행이 외부 자금 수혈 없이는 버틸 수 없을 만큼 정말 부실했다거나 론스타가 들어오고 난 뒤 외환은행이 살아났다거나 하는 분석은 인과관계를 부정하는 자가당착적 논리다. 결과적으로 다 잘 됐으니 된 거 아니냐는 주장을 어떻게 대학교수가 할 수 있는지 의문이다.

유효상은 2012년 3월 법원 결정을 근거로 내세우는데 법원은 “과거에는 론스타가 비금융주력자였지만 지금은 아니니 의결권을 제한하기 어렵다”는 논리를 내세운다. 참담하게도 우리 정부는 론스타의 실체를 몰랐거나 알면서도 은폐했을 가능성이 크다. 금융위원회는 론스타는 산업자본(비금융주력자) 여부가 논란이 되자 질질 끌면서 숨기다가 2012년 1월, 론스타가 일부 지분을 정리한 뒤에서야 “지금은 문제가 없다”고 밝힌다.

모피아와 론스타, 유효상의 론스타 6대 의혹 해소?

이건 공연한 딴죽걸기도 아니고 적당히 대충 뭉개고 넘어갈 수 있는 문제도 아니다. 드러난 여러 정황을 종합하면 경제 부처 모피아들은 론스타가 산업자본이라는 사실을 모르고 승인한 게 아니라 알면서도 승인해줬을 가능성이 크다. 이건 명백한 범죄 행위다. 10년도 더 지난 일을 이제 와서 어떻게 하느냐고? 론스타가 나쁜 놈들이니까 우리 정부의 잘못은 덮고 넘어가자고? 선의로 해석하거나 이해할 수 있는 문제가 아니다.

유효상은 론스타의 6대 의혹을 이렇게 정리한다.

1. 론스타는 산업자본인가. 론스타가 일본에 골프장을 소유하고 있던 기간에는 산업자본으로 볼 여지가 있다. 그러나 2003년 9월에 론스타가 산업자본이었다는 근거는 없다. 2005년 씨티그룹이 한미은행을 인수할 때도 국내 계열사만 봤다. 론스타만 해외 계열사까지 들춰보는 건 형평성에 어긋난다. 법 조항을 바꿔 규제를 완화해야 한다는 이야기도 나온다.

2. 외환은행은 헐값에 팔렸나. 아니다. 오히려 많이 쳐줬다고 할 수 있다.

3. 먹튀였나. 아니다. 수익률은 18% 정도인데 이 정도면 딱히 재미 보는 장사였다고 보기 어렵다.

4. 세금을 떼먹었나. 아니다. 벨기에와 조세협약이 맺어져 있어 원래 안 내도 된다.

5. 해외 매각은 국부 유출인가. 아니다. 오히려 국내(하나금융지주) 매각이 국부유출이다.

6. 외환카드 주가 조작 논란을 어떻게 볼까. 감자설이 아니라도 주가는 내려갔을 가능성이 크다.

론스타 외환은행 인수가 ‘원인 무효’인지 묻지 않는 유효상

유효상의 주장은 대부분 궤변이다. 미국산 쇠고기의 광우병 논란에 비교하면서 “객관적 자료에 근거하지 않은 해석과 위험한 일반화에 경각심을 가질 필요가 있다”고 지적하고 있지만 정작 2003년 9월 론스타의 외환은행 인수가 원인 무효라면 헐값 매각인지 아닌지 먹튀인지 아닌지 애초에 논의가 필요 없다는 사실을 간과하고 있다. 이미 팔린 걸 어쩔 수 없다고 인정하는 순간 논리가 꼬이게 된다.

‘그 불편한 진실’이라는 이 책의 제목은 우리가 론스타를 감정적으로 비난하는 것과 달리 론스타의 외환은행 인수와 매각 과정이 철저하게 합법적이었다는 사실을 강조하기 위한 것으로 보인다. 흔히 오해하곤 하지만 론스타가 비판받는 건 론스타가 외국 자본이어서가 아니라 단기 시세차익을 노리는 사모펀드라서다. 오히려 유효상이 받아들여야 할 불편한 진실은 은행법의 소유 제한 규정이 어떻게 그렇게 고무줄처럼 느슨하게 적용될 수 있었느냐다.

론스타, 2003년 9월 당시 산업자본이었나? 이게 핵심이다

핵심 쟁점은 론스타가 2003년 9월 산업자본이었느냐 여부인데 유효상은 이 지점에서 논리를 뭉뚱그린다. 적어도 2006년부터 산업자본이었다는 사실은 분명한데 그 이전에는 어땠는지 그리고 모피아들이 어느 수준까지 알고 있었는지를 가려낼 필요가 있다. 그런데 유효상은 “정부가 성급하게 결정을 내렸기 때문으로 보인다”면서도 “김석동 위원장은 운영과정에 문제점이 발견돼 은행법 소유규제 조항들이 개정될 것이라고 밝혔다”고 눙치고 있다.

산업자본 여부를 가릴 때 국내 계열사만 본다는 주장도 사실과 다르다. 2004년 테마섹이 하나은행 인수를 추진할 때 테마섹이 산업자본이라는 이유로 의결권을 제한당한 사례가 있다. 최근 공개된 재정경제부 내부 문건에 따르면 재경부와 금융감독위원회 등도 론스타가 산업자본이라면 예외 승인도 적용할 수 없다는 결론을 내렸다. 금융위는 2008년에 이미 론스타가 산업자본이라는 자료를 받아놓고도 2011년까지 발표하지 않았다.

한국 관료는 불법 저질렀고 론스타는 재미 봤다

론스타의 숨겨진 계열사도 속속 드러나고 있다. 골프장뿐만 아니라 론스타 소유로 확인된 일본의 아수엔터프라이즈와 솔라레호텔 등만 더해도 2조 원이 훌쩍 넘어 산업자본으로 분류된다. 외환은행을 인수하던 때부터 팔고 나갔던 때까지 산업자본이었을 가능성이 크다. 금융위가 자료요청을 제대로 하지 않았거나 론스타가 제대로 자료를 제출하지 않았을 가능성도 있지만 적어도 2008년부터는 금융위가 알고도 뭉갰다는 정황이 드러났다.

인과관계를 뒤집지 않고 쟁점을 다시 정리하면 이렇게 된다. 론스타는 성공적인 투자를 했다. 불법 행위는 한국 정부의 관료들이 저질렀고 론스타는 재미를 봤다. 그 책임을 론스타에 물을 수 있을까. 모피아와 론스타의 유착 의혹을 밝혀내야겠지만 설령 론스타에 잘못이 없다고 해도 론스타의 부당이득을 묵과할 수는 없는 일이다. 헐값 매각이니 먹튀니 국부유출이니 하는 감정적 반발과 저항은 오히려 지엽적인 문제다.

론스타는 오히려 한국 정부를 상대로 소송을 제기했다. 한국 정부가 고의로 매각을 지연시켜 손실을 봤다는 게 론스타의 주장인데 론스타가 승소할 가능성도 배제할 수 없다. 국부유출 논란을 빌미로 여론을 의식해 DBS나 HSBC 등 매각을 승인하지 않고 시간을 끌었던 게 사실이기 때문이다. 그래서 이 재판에서 이기기 위해서라도 애초에 2003년의 론스타의 외환은행 인수가 원인 무효였다는 사실을 밝혀내는 게 중요하다는 주장이 설득력을 얻고 있다.

유효상의 결론, 속였든 속았든 론스타는 ‘먹튀’ 자격 있다?

결국,한국 정부가 “우리가 론스타에 속았다”고 주장해야 하는 상황인데 모피아들이 론스타에 속았는지 아니면 론스타와 짜고 정부와 국민들을 속였는지는 밝혀져야 할 부분이다. 그런데 유효상의 이 책은 교묘하게 논점을 비틀어 론스타가 외환은행의 기업 가치를 끌어올렸고 그래서 그 정도(3조 9,847억 원) 먹고 튈 자격이 있다는 결론을 끌어낸다. 누가 누구를 속였든 그건 관심 없고 결과적으로 잘 된 선택 아니냐는 괴상한 논리다.

극단적인 가정을 하면 론스타가 안 들어왔으면 외환은행이 망했을 수도 있다. 그러나 그랬을 가능성이 론스타의 불법적인 외환은행 인수를 정당화할 수는 없다. 설령 망하더라도 론스타는 국내에서 은행의 대주주가 될 자격이 안 된다는 게 은행법에 명시돼 있다. 우리는 10년 전으로 거슬러 올라가 어떻게 이렇게 잘못된 결정이 내려졌는지를 검증해야 하고 론스타의 책임 범위를 가려내야 한다. 모피아들이 어떤 역할을 했는지도 그 과정에서 밝혀내야 한다.

아직 맞추지 못한 마지막 몇 가지 퍼즐이 남아있지만, 론스타도 책임에서 자유로울 수 없다. 론스타는 외환은행의 대주주 자격이 없다는 사실을 알고 있었으면서도 모피아들과 공모해 법 조항을 우회하고 은폐했을 가능성이 크다. 문 닫기 직전의 부실한 은행이라도 실체를 모르는 사모펀드에 팔아넘겨서는 안 된다는 게 법에 규정돼 있고 그게 은행의 공공성을 지키기 위한 최소한의 안전장치라는 게 론스타 사태가 남긴 교훈이다.

[divide style=”2”]

다음 ㅣ 알라딘 ㅣ 교보문고 ㅣ 예스24(미리보기)

글쎄요. 당시 외환은행 부실채권 정리할때 론스타가 다른 사모펀드보다 훨씬 비싼 가격을 제시했잖아요. 솔직히 론스타가 뭔 잘못인지 모르겠군요. 그 당시에는 불확실성이 매우 높았고 시장에서 형성된 가격을 제값주고 산 것인데..

금융위기상황이 반복되는데 부실화되는 은행은 간곳없는 글이군요.

외환위기,카드 사태 같은 문제가 배경인데 마치 공무원이 이런 모든 상황을 통제가능한 것 처럼 쓰시니 자격없는 론스타펀드를 빼면 좋아하시는 합법적이고 적법한 대안은 무엇인가요? 공적자금 투입은행을 만드는 겁니다. 국민 세금 넣었어야 했다고 이해하기 쉽게 기사를 써주세요.

책상에서 하는 비판은 쉬운 겁니다.