디지털 폭풍의 영향권이 경제의 다양한 영역으로 확대하고 있다. 미디어 시장은 최전선이다. 디지털 혁신과 관련하여 한국 경제 또는 한국 미디어 시장에 조언하는 그룹은 크게 두 개다.

[dropcap font=”arial” fontsize=”25″]첫 번째[/dropcap] 그룹은 인터넷의 영향권을 여전히 경제의 부문 영역으로 판단하는 사람들이다. 한국 정부의 다수 경제 관료들이 여기에 속하고, 종이의 향기와 소리에 매료되어 있는 소수 언론인과 4차 산업혁명을 각종 학술행사의 표어로 만들어 버린 일부 학자들이 이 그룹에 포함된다. 이들에게 디지털과 인터넷은 어쩌면 바람처럼 때가 되면 잔잔해지거나 사라질 그 무엇이다.

변화를 모르는 한국 기업의 경영진과 국회의원들도 마찬가지다. 그들은 여전히 종이신문을 즐기며, 저녁 8시 또는 9시가 되면 텔레비전 앞에서 선형(linear) 방송을 소비한다. 이 그룹에 속한 사람 중 다수는 한반도를 향해 미세먼지를 뿜어내고 있는 중국을 향해 손가락질하며 자신들은 대형 승용차 또는 SUV를 타며 디젤 엔진의 놀라운 연비에 놀라곤 한다. 이들에게 전기자동차는 한 때의 유행이거나 힙한 소비의 대상일 뿐이다.

[dropcap font=”arial” fontsize=”25″]두 번째[/dropcap] 그룹은 인터넷과 디지털이 세상의 모든 것을 바꾸고 있으며 소프트웨어가 세상을 먹어 치우고 있다는 점을 아는 사람들이다. 이들 눈으로 볼 때 한국 경제 및 사회의 선택지는 하나다. 기업은 개발자를 대규모로 채용하고, 초중고등학교는 코딩 교육을 의무화해야 한다. 코딩교육의 의무화를 반대할 이유는 없지만, 코딩교육은 디지털 산업혁명을 준비하는 일과는 관계 없다. 이는 산업혁명을 기술의 문제로 제한하려는 시각에 불과하다.

개발자는 대다수 기업에서 안타깝게도 주변부 노동을 담당하고 있다. 유감스럽게도 이들 소프트웨어 전문가의 수가 개별 기업에서 늘어난다고 해도, 이들이 해당 기업의 중심을 차지할 수 없다. 이른바 업의 본질이 디지털로 물들지 않는 이상 기업은 디지털 전문가를 핵심역량으로 간주할 수 없다.

두 번째 그룹이 즐겨찾는 구호 중 하나는 ‘파괴적 혁신’이다. 전통 산업 모델이 소프트웨어 중심 그리고 인터넷 중심의 디지털 산업 모델로 이행하는 과정은 시장 상황에 따라 파괴적일 수도 있고 이는 혁신의 성공 경험으로 기록될 수 있다. 반대의 경우도 가능하다. 시장질서의 파괴는 전통 기업의 변화를 때론 불가능케한다. 현대자동차 또는 KT가 개발자를 대규모로 (직접) 고용해도, 이들 기업이 갑자기 iOS나 안드로이드와 유사한 새로운 멀티터치 운영체계를 만들 수 없다.

웹사이트 및 앱 전문성은 한국 언론기업 또는 방송기업이 원한다고 가질 수 있는 능력이 아니다. 정부 관료가 이른바 스마트시티를 신도시 건설현장인양 밀어 부친다고 도시의 디지털 혁신이 가능한 것이 아니다. 맨발의 예언자처럼 으스대는 정부 관료는 다양한 이해관계로 얽히고 설킨 시가지 한복판에선 조직된 이해집단인 택시 사업자의 목소리엔 벌벌 떨고 있다.

슘페터에 따르면, 창조적 파괴는 “산업 변동 과정이다. 이는 쉴새없이 경제 구조를 혁명화하는 과정이다. 과거의 경제 구조를 파괴하고 끊임없이 새로운 경제 구조를 창조하는 과정이다(84쪽).”[footnote]Schumpeter, J. A. (1976) [1942], “Capitalism, Socialism, and Democracy”, Harper Colophon edition.[/footnote] 그래서 파괴되는 경제 구조에 대한 이해와 분석을 결여한 파괴적 혁신 주장은 공허하다.

말하고자 하는 핵심은, 최소 수 십년간 성장을 지속해온 전통 기업에 디지털 이행은 불가능에 가깝다는 점이다. 새로운 핵심 역량을 담을 새로운 기업 조직구조를 만들기 어렵기 때문이다. 두 번째 그룹은 디지털과 소프트웨어의 중요성은 정확하게 인지하고 있지만, 조직의 한계와 이해관계의 구조성을 저평가하고 있다. 그래서 더 많은 소프트웨어 개발자를 외치는 것은 틀리지 않으나, 이는 문맥의 절반만 이해한 꼴이다.

출구가 모두 막힌 방송시장 재편

언론시장과 방송시장을 예시로 살펴보자.

첫 번째 도전은 전통 상품 및 서비스를 디지털 맥락에서 새롭게 구성하는 일이다. ‘디지털 퍼스트’, ‘모바일 퍼스트’ 또는 ‘N 스크린’ 등을 외치며 발행 순서의 뒤바꿈 및 포맷 혁신을 시도하고 구조화하는 작업이다. 이 또한 작은 일은 아니지만, 여기에 시장 재편이라는 더 큰 도전이 찾아왔다.

아날로그 시장환경에서 종이신문과 방송사업자는 광고 독점을 즐길 수 있었고, 소비자 또한 방송사업자와 종이신문이 제공하는 콘텐츠에 충분히 만족해 왔다. 이들 사업자의 광고 독점이 붕괴되고 있다. 네이버, 카카오, 구글, 페이스북 등이 더 높은 광고 효율성을 기반으로 광고 시장을 재편하고 있고 앞으로 그 속도와 폭은 더욱 강해질 전망이다. 언론사와 방송사가 웹사이트를 전문성 높게 혁신해도 이 흐름을 역전시킬 수 없다.

사람이 아무리 훌륭해도, 사람과 조직이 아무리 노력해도 그리고 사람과 기업이 모든 것을 올바르게 이해하고 집행해도 실패할 수 밖에 없는 상황이 존재한다. 또는 실패를 피할 수 없는 상황은 아니지만, 다시는 과거의 영광을 누릴 수 없는 상황이 존재한다. 새로운 핵심 역량(core competencies)을 중심으로 새로운 조직 구조를 만들기란 쉬운 일이 아니기 때문이다. 모든 문이 닫힌 시장 재편 상황이 존재하기 때문이다.

생존을 희망할 순 있지만, 이익률 높은 사업을 독점하던 과거의 상황은, 시장 지배력을 만끽할 수 있었던 과거의 영광은 다시 없을 수 있다. 디지털 전환은 특정 기업에게 새로운 기회를 제공하기도 하지만, 때론 특정 기업군 모두를 시장에서 제거한다. 이것이 한국 전통 언론 및 방송 산업이 맞이하고 있는 시장 도전의 실체다. 아래에서 특히 방송 산업의 도전을 자세히 살펴보고자 한다.

미국 미디어 시장 재편

2016년 10월 시작하여 오랜 시간을 끌던 AT&T와 타임워너(Time Warner)의 합병 과정이 2018년 6월 12일 트럼프 정부에 의해 공식 허가를 통해 마침표를 찍었다. AT&T와 미국 법무부 사이의 지루한 줄다리기가 계속되는 사이 2017년 12월 14일 디즈니는 21세기폭스의 영화 및 TV 사업 부문에 대한 인수를 제안한다.[footnote]Walt Disney (2017), The Walt Disney Company To Acquire Twenty-First Century Fox, Inc., After Spinoff Of Certain Businesses, For $52.4 Billion In Stock[/footnote] 당시 인수 제안 가격은 524억 달러였다. 폭스뉴스 등 일부 사업 부문은 인수 대상에서 제외되었다.

NBC유니버설을 소유한 컴캐스트는 2018년 6월 13일 21세기폭스 인수가격으로 650억 달러를 제시하며 디즈니와 인수 전쟁을 시작했다.[footnote]Welch, C. (2018). “Comcast makes $65 billion offer to steal 21st Century Fox away from Disney”[/footnote] 6월 20일 폭스와 디즈니의 인수 협상가격은 713억 달러로 치솟았다.[footnote]Walt Disney (2018), The Walt Disney Company Signs Amended Acquisition Agreement To Acquire Twenty-First Century Fox, Inc., For $71.3 Billion In Cash And Stock[/footnote] 도널드 트럼프 미국 대통령은 디즈니의 폭수 인수 발표 직후인 2017년 12월 14일 디즈니의 인수 제안을 “미국 일자리를 위한 최고의 선택”이라고 평가했다.[footnote]Shanley, P. (2017). “White House: Trump Congratulated Rupert Murdoch on Fox-Disney Deal”[/footnote] 이는 법무부와 연방 통신 위원회(FCC)가 디즈니와 21세기폭스의 결합에 대한 우려를 표명하더라도 결국 합병이 성사될 수 있음을 예측할 수 있는 대목이다.

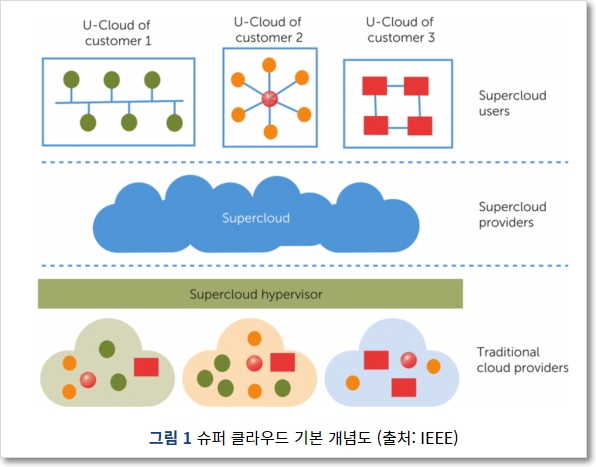

스트리밍 서비스 훌루(Hulu)에 대한 디즈니와 21세기폭스의 지배력은 60%에 달한다(각각 30%). 2017년 8월 디즈니는 2019년 넷플릭스에 대항하는 스트리밍 서비스를 예고한 바 있다.[footnote]Mccallister, D. (2017), “Disney Will End Netflix Deal And Offer Its Own Streaming Services”[/footnote] 마블(Marvel) 영화, 스타워즈 영화, 픽사(Pixar) 영화가 라이센스 계약 종료 이후 넷플릭스와 아마존 비디오뿐 아니라 특히 유럽, 인도 및 아시아의 방송 프로그램에서 사라진다. 디즈니의 스트리밍 서비스와 훌루 그리고 AT&T가 2016년 선보인 스트리밍 서비스 다이렉TV 나우(DirecTV Now)는 넷플릭스 및 아마존 비디오과 함께 스트리밍 시장의 주도권을 두고 뜨거운 경쟁을 준비하고 있다(아래 그림 1. 참조).

한편 이들 대형 미디어의 합병 소식은 CBS와 바이어컴(Viacom)의 결합 시도로 이어지고 있다. 바이어컴과 CBS의 합병은 끝이 아니라, 새로운 합병의 시작일 수 있다. 합병을 통한 가치 증식을 통해 합병 기업은 다시 매각될 수 있기 때문이다. 이미 통신사 버라이즌(Verizon)이 바이어컴과 CBS에 관심을 표명하고 있다.[footnote]Lee, E. (2018), “Shari Redstone’s endgame for CBS and Viacom is clear in a new complaint”[/footnote] 21세기폭스 인수에서 실패한 캠캐스트도 바이어컴과 CBS 합병 기업이 탄생할 경우 인수전에 참여할 수 있다.

또한, 유튜브는 2015년 10월부터 미국에서 ‘유튜브 레드'(YouTube Red)라는 광고 없는 유료 서비스를 제공하기 시작했다. 2016년 유튜브 유료 스트리밍 서비스는 오스트레일리아, 뉴질랜드, 멕시코 그리고 한국으로 그 서비스 지역을 확대하고 있다. 유튜브 레드도 넷플릭스와 아마존 비디오의 성공 방정식인 ‘높은 수준 오리지널 콘텐츠(high quality of original content) 제공 원칙’을 따르고 있다. 유튜브 레드는 코미디 프로그램을 시작으로 2019년부터 유료 고객만을 위한 오리지널 콘텐츠 를 제공할 계획이다.[footnote]Littleton, C. (2018), “YouTube Red Orders Adam Pally Comedy From ‘Happy Endings’ Producers”[/footnote]

영상 콘텐츠를 둘러싼 미국 미디어 산업의 재편 방향은 뚜렷하다. 스트리밍 서비스 기업 또는 전통 유통망 기업과 콘텐츠 생산 기업의 융합이다. 이러한 변동의 배경으로는 세 가지를 꼽을 수 있다.

하나는 스트리밍 서비스가 영상 소비의 대세를 형성하기 시작했다는 점이다. 넷플릭스라는 단 하나의 기업이 빠르게 성장하고 있고, 이에 대한 두려움이 미국 전통 영상 및 방송 기업과 통신사의 결합을 낳고 있는 것 아니라, 이들 전통 기업이 방송 산업과 영화 산업의 시대적 전환을 명확하게 인지하고 있다.

다른 하나의 배경은, 구글과 페이스북 등 모바일 플랫폼이 광고 효율성을 높이면서 전통 방송 기업의 수익 모델을 직접적으로 위협하고 있기 때문이다. 콘텐츠 산업과 유통 산업의 결합을 통해 이용자와의 직접 연결이 가능할 수 있다. 여기서 오리지널 콘텐츠는 이용자 연결성 강화라는 목적을 위한 수단이다. 콘텐츠와 이동통신 또는 유선 인터넷의 결합 상품이 가능해지며, 타켓팅 광고의 효율성이 증대할 수 있다.

마지막 배경은 트럼프 정부 아래서 구글, 페이스북, 아마존, 넷플릭스 등 실리콘밸리 기술 기업과 의미 있는 경쟁 구도를 형성할 수 있는 규모와 구조를 조성하려는 전통 미디어 기업과 통신 기업의 의지가 존재한다. 아래에서는 미국 미디어 산업 변동의 배경을 좀 더 자세히 살펴보자.

‘유튜브 라이프스타일 세대’의 등장

전통 방송 산업의 첫 번째 도전은 영상 소비 습관의 변화다. 영상 소비 습관이 실시간 시청에서 스트리밍으로 빠르게 변화하고 있고, 그 변화의 속도는 세대별로 다르게 나타나고 있다. 영상 소비 습관 변화를 추론할 수 있는 데이터는, 미국 데이터에 근거하지만 한국도 이와 유사한 모습을 가지고 있다고 가정할 수 있다.

아래 그림은 미국의 스트리밍 영상 소비에 대한 세대별 선호도 차이를 극명하게 보여준다. 미국 만 18세에서 29세 경우, 넷플릭스, 아마존 비디오, 훌루 등 스트리밍 방식으로 영상을 소비하고 있는 비율이 61%에 이른다.

특히 1995년 생부터 2012년 생까지를 포함하는 이른바 Z세대(Gen Z)의 경우, 유튜브를 중심으로 하는 영상 소비를 보이고 있다.[footnote]Younger Viewers Watch 2.5 Times More Internet Video Than TV (Study)[/footnote] 이는 Z세대의 미디어 소비 습관을 설명하는 수준을 넘어 그들의 ‘라이프 스타일’을 규정하는 주요 특징이다.[footnote]Gen Z Media Consumption: It’s A Lifestyle, Not Just Entertainment[/footnote] 이들 Z세대는 (2015년 기준) 하루 평균 10시간 모바일에 접속해 있다.[footnote]What if I Told You … by Goldman Sachs[/footnote]

디파이미디어(Defy Media)의 2017년 조사[footnote]50% of Gen Z ‘Can’t Live Without YouTube’ and Other Stats That Will Make You Feel Old[/footnote]에 따르면, 이들 세대 중 50%는 ‘유튜브 없이 살 수 없다’라는 표현으로 유튜브가 이들 세대에게 가지는 삶의 가치를 표현하고 있다. 그림 3.에서 확인할 수 있는 것처럼 넷플릭스와 유튜브가 방송 콘텐츠 소비의 주요 선택지로 (미국) 소비자 사이에서 자리잡고 있다. 정보통신정책연구원(KISDI)이 2018년 5월 14일 발간한 [2017년 온라인 동영상 제공 서비스(OTT) 이용 행태 분석]에서도 (세대별 분석은 빠져있지만,) OTT별 이용률에서 유튜브는 앞도적인 1위를 차지하고 있는 것으로 나타났다.

이용자 경험: 몰아보기(Binge Viewing) 선호

넷플릭스는 유튜브와 함께 젊은 세대의 미디어 소비에서 중요한 의미를 차지하고 있다. 넷플릭스가 미디어 소비 습관의 변화 측면에서 기여한 바는 몰아보기(Binge Viewing)의 대중화다. 2018년 3월에 공개된 딜로이트(Deloitte)의 ‘디지털 미디어 트랜드 조사'(Digital Media Trends Survey)에 따르면[footnote]Digital media trends survey[/footnote], Z세대의 경우 91%, 밀레니얼 세대의 경우 86%가 넷플릭스, 아마존 비디오, 훌루 등 구독 기반 영상 스트리밍 서비스에서 몰아보기(Binge Viewing)하는 것으로 나타났다. 광고 등의 방해 없이 영상을 매우 수동적으로 (장시간) 소비하는 방식이 (특히 젊은 세대에게) 보편성을 형성하고 있다.

클레이 셔키(Clay Shirky)는 [끌리고 쏠리고 들끓다; Here Comes Everybody, 2008]에서 이렇게 말한 바 있다:

“혁명은 사회가 새로운 기술을 수용할 때 발생하지 않는다. 혁명은 사회가 새로운 행동양식을 받아들일 때 일어난다.”

“Revolution doesn’t happen when society adopts new technologies – it happens when society adopts new behaviors.” (160) [footnote]제6장의 마지막 문장. 한글 번역본(갤리온, 송연석 옮김, 2008)에서는 어찌된 일인지 이 마지막 문장을 포함한 문단이 전부 사라졌다. (편집자)[/footnote]

유튜브, 넷플릭스 등 영상 스트리밍 서비스는 (특히) 젊은 세대를 중심으로 미디어 소비의 행동 양식을 변화시켰고, 새로운 미디어 소비 습관은 보편성을 획득하고 있다. 따라서 이러한 흐름을 역행하는 영상 서비스는 젊은 세대에게서 설 자리를 찾기 어려울 것이다.

광고 시장 재편: TV 광고 머니를 뺏은 구글과 페이스북

전통 방송 산업의 두 번째 도전은 ‘우리가 지금까지 알고 있었던 광고의 종말’(강정수, 슬로우뉴스, 2018)에서 설명한 것처럼 전통 광고의 급격한 효율성 하락이다. 선형성에서 비선형성으로 방송 및 영상 소비 방식의 변화는 자연스럽게 전통 광고의 회피 가능성 증대로 이어지고 있다. 또한 이른바 텔레비전 광고 머니를 빼앗으려는 구글과 페이스북의 공략도 점차 힘을 받고 있다. 그림 4는 2014년과 2017년 사이 미국 광고 시장의 변화를 극명하게 보여준다.

그림 4는 TV, 데스크탑, 신문 및 잡지, 라디오, 모바일 등 미디어별 소비 시간과 이에 상응하는 광고 시장 규모를 상대화하여 표시하고 있다. 2014년 TV의 경우 소비 시간은 37%, 광고 시장은 41%였지만, 2017년 이는 각각 36%로 변화한다. TV 광고 시장의 상대적 점유율이 5% 하락했다. 데스크탑의 소비 시간은 2014년 24%, 광고 시장은 23%였지만 2017년 이는 각각 18%와 20%로 축소되었다.

데스크탑 다시 말해 유선 인터넷 광고시장의 상대 점유율은 3% 축소되었다. 신문 및 잡지의 경우 소비 시간은 2014년 4%, 광고시장은 18%%에서 2017년 4%, 광고시장은 9%로, 광고 시장 점유율 축소가 9%에 이른다. 2014년에서 2017년 사이 모바일 광고 시장이 전체 미디어 시장에서 차지한 상대적 비율은 8%에서 무려 26%로 증가했다.

TV 광고시장, 유선 인터넷 광고시장, 신문 및 잡지 광고 시장의 상대적 점유율 축소분이 고스란히 모바일 광고 시장으로 이동했다. 이렇게 급성장하고 있는 모바일 광고 시장은 놀랍게도 단 두 개의 기업이 과점하고 있다. 두 개의 기업은 유튜브를 앞세운 구글과 페이스북, 인스타그램, 왓츠앱 제국을 건설한 페이스북이다.

모바일 광고 시장의 성장세가 가파르다. 2018년 미국 모바일 광고 시장의 규모는 TV 광고 시장 규모를 추월할 것으로 전망된다.[footnote]eMarketer (2018), eMarketer: Mobile Ad Spending to Surpass TV in 2018[/footnote]

(미국) 모바일 광고 시장은 구글과 페이스북이 과점하고 있는 시장이다. 2017년 구글과 페이스북 이 두 기업의 미국 모바일 광고 시장 나아가 전체 디지털 광고 시장 점유율은 50%를 넘어서고 있을 뿐 아니라[footnote]eMarketer (2018), Data Suggests Surprising Shift: Duopoly Not All-Powerful[/footnote], 이마케터(eMarketer)에 따르면 2019년 구글과 페이스북의 광고 매출은 미국 TV 광고 시장 전체를 뛰어넘을 것으로 보인다.

구글과 페이스북이 성장시키고 있는 모바일 광고 시장의 3대 중심축은 다음과 같다.

- 소셜 광고: 페이스북, 인스타그램.

- 동영상 광고: 유튜브, 페이스북.

- 프로그래매틱 광고: 타겟팅 광고로 구글, 페이스북.

전통 방송 사업자가 가질 수 없었던 능력에 기초한 광고 시장이다.[footnote]Chen, Y. (2017), The state of mobile advertising[/footnote] 특히 이 두 기업이 데스크탑 웹사이트와 스마트폰을 통해 수집할 수 있는 방대한 데이터와 높은 수준의 딥러닝 기술은 타겟팅 광고 시장의 성장과 과점 경향을 강화할 핵심 경쟁력이다.[footnote]Chow, M. (2017), AI and machine learning get us one step closer to relevance at scale[/footnote] 타임워너를 인수한 AT&T가 2018년 6월 디지털 광고 타겟팅 기술 기업을 서둘러 매입한 이유도 구글과 페이스북과 경쟁할 수 있는 기술력을 확보하기 위함에 있다.[footnote]O’Reilly, L. (2018), AT&T Plots New Marketplace for TV and Digital Video Advertising[/footnote]

요약하면 전통 방송 기업이 받고 있는 경쟁 압력은 그림 5.처럼 크게 두 가지로 요약할 수 있다.

전통 방송산업은 외부에서 높아지고 있는 경쟁 압력 뿐 아니라, 출구전략을 마련을 어렵게 만드는 내부 경제구조 문제를 가지고 있다. 전통 방송산업의 내부 경제구조 문제는 특히 비용구조에 있으며, 이는 넷플릭스의 그것과 비교하면 그 문제점이 극명하게 드러난다.

넷플릭스는 오리지널 콘텐츠에 대한 막대한 투자를 진행하고 있으며 이 투자 규모는 해가 갈수록 급증하고 있다. 골드만 삭스의 분석에 따르면 2018년 콘텐츠 투자액은 120억 달러와 130억 달러 수준에 이른다(그림 6). 이를 통해 넷플릭스는 80편의 영화를 포함 약 700편의 영상을 제작할 전망이다(그림 7).

넷플릭스 및 아마존 비디오에서 오리지널 콘텐츠 투자는 고정비용에 속한다. 높은 고정 비용으로서 콘텐츠 투자 비용은 새로운 구독자를 유인하거나 기존 구독자의 만족도를 유지하거나 또는 높이는데 사용된다. 스트리밍 망 사용료는 넷플릭스의 경우 아마존웹서비스(AWS)를 사용하고 있어 가변 비용에 속하다.

2016년 넷플릭스의 [기묘한 이야기; Stranger Things] 첫 번째 시리즈의 총 제작비는 5천만 달러였다.[footnote]Taimur (2018), Netflix-onomics[/footnote] 발행 첫 달 ‘기묘한 이야기’를 시청한 넷플릭스 이용자 규모는 140만 명 수준이었다. 이 중 5%가 신규 가입자라고 가정하고 이들이 1년 구독료 100달러를 지불한다고 가정한다면, 넷플릭스는 기묘한 이야기 시즌 1을 통해 7천만 달러의 수익을 창출할 수 있었다.

다시말해 기묘한 이야기 시즌 1의 총제작비 5천만 달러는 신규 가입자를 통해 충당할 수 있다. 중국과 일부 아랍권 국가를 제외한 지역에서 구독자를 확보하고 있는 넷플릭스는 구독자 수가 증가할 수록 이들의 구독료가 높은 고정 비용을 분할하는 비용구조를 가지고 있다. 이것이 넷플릭스의 막대한 오리지널 콘텐츠 투자가 가지는 경제성이다.

이에 반해 한국 방송 사업자는, 특히 지상파 사업자는 이용율이 현저하게 낮은 방송네트워크 유지에 높은 고정 비용을 지출하고 있다. 또한 특정 프로그램의 시청률 상승이 광고 수입 증가로 이어질 수 있지만, 지상파 방송네트워크 운영이라는 고정 비용에 미치는 영향은 제로에 가깝다.

여기에서 한국 방송기업의 비극이 출발한다. 기술 변화와 소비자 소비 형태 변화에 따라 불필요해진 지상파 방송 네트워크를 운영하기 위해 내야해야 하는 높은 고정 비용의 저주가 넷플릭스와 같은 비용 구조를 같은 기업과 경쟁할 수 있는 가능성을 크게 제약한다. 이 고정 비용과 작별하지 못한다면 한국 방송기업은 텔레비전의 미래를 그릴 수 없다.

한국 방송산업의 선택지

기술 변화에서 시작되고 영상 소비 습관의 변화에 의해 증폭되는 미디어 시장 환경 변화는 넷플릭스, 아마존 비디오 등 새로운 경제구조를 가진 기업의 탄생과 성장으로 이어지고 있다. 이에 대응하기 위해 미국 미디어 시장은 시장 통합(market consolidation)의 새로운 국면으로 진입하고 있다. 한국 방송 및 영상 시장 또한 새로운 판을 짜기 위한 구조적 대안이 절실하다. 그 방향성은 아래 두 가지로 요약할 수 있다.

[dropcap font=”arial” fontsize=”25″]첫째[/dropcap], KBS를 중심으로 공공 방송 및 영상 진흥 정책을 집중하고, 민간 사업자가 자유로운 선택과 시장 결합을 할 수 있도록 지상파 사업자, 종편 사업자 등에 지워진 의무 규제를 전면 재조정해야 한다. 문화체육관광부, 과학기술정보통신부 그리고 이들의 다양한 산하기관에서 집행· 관리하고 있는 진흥 예산 모두를 KBS로 집중하여 공적 예산의 효율성을 높이고 미디어 시장 변동에서 공익성의 한 축으로 KBS를 자리매김해야 한다.

이에 상응하여 나머지 미디어 시장 영역에서 민간 사업자의 자율성과 시장성을 극대화하기 제도 개혁이 필요하다. 디즈니와 21세기 팍스의 사례처럼, 보도 부문을 때어낸다면 통신사와 SBS의 결합, 인터넷 기업과 MBC의 결합 등 시장에서 일어날 수 있는 환경 조성을 가능케 해야 한다. 새롭게 탄생하는 영상 기업이 경쟁 능력을 확보하기 위해 한국방송광고진흥공사(kobaco)의 소멸 또한 적극 고려해야 한다.

[dropcap font=”arial” fontsize=”25″]둘째[/dropcap], 유튜브 세대를 적극 포용할 수 있는 신규 미디어 사업자 생태계다. 이 또한 KBS 중심의 공적 기여와 시장의 자율성 관점에서 접근해야 한다. 영상 서비스 시장에 뛰어들고 있는 또는 이를 계획하고 있는 사업자에게 주어진 주요 과제는 젊은 세대의 이용자 경험(user experience)을 어떻게 더 완벽하게 구현할 수 있을까라는 질문에 답을 찾는 일이다.

독일 공영방송사 ARD와 ZDF는 2016년 10월 펑크(Funk)라는 영상 서비스 플랫폼을 출범시켰다. 매년 4,500만 유로의 자금을 집행하는 Funk 플랫폼은 만 14세부터 만 29세를 핵심 소비 집단으로 상정하고 있으며, 자체 편성권(editorial authority)을 통해 유튜브에서 검증된 제작팀과 ‘별도의 공동 기획’을 통해 다양한 시리즈 제작과 포맷 실험을 진행하고 있다.

펑크(Funk)는 2017년 하반기에만 60개의 영상 포맷을 기획 및 개발하고, 11개의 라이선스 시리즈를 제작하였다. 이들 포맷과 시리즈는 넷플릭스로 표현되는 다소 넒은 소비자 층을 대상으로 하는 것이 아니라 유튜브 세대를 위한 ‘높은 수준의 오리지널 프로그램’이다.

현재 84개의 유튜브 채널과 공동 작업을 진행하고 있는 펑크(Funk)가 제공하는 이용자 장점은 아래 세 가지로 정의할 수 있다.

첫째, 시리즈 형식으로 편성 및 제작된 영상 콘텐츠에 대한 몰아보기(Binge Viewing)가 가능하다. 이용자는 이미 Z세대(Gen Z)로부터 대중성이 최소한 검증된 유튜브 채널 팀이 펑크(Funk) 편성 팀과 공동 기획된 새로운 포맷의 시리즈를 몰아보기 방식으로 즐길 수 있다. 유튜브 생태계에 기초하지만 유튜브와 다른 소비 경험을 제공한다.

둘째, 타켓 이용자를 젊은 이용자로 제한함으로써 이들의 영상 감수성과 문법에 충실한 콘텐츠를 이용자는 보다 집중해서 즐길 수 있다. 광고의 방해 뿐 아니라 이용자의 취향에 맞지 않은 콘텐츠의 소비 방해가 사라진다.

셋째, 젊은 이용자가 좋아하는 콘텐츠 제작자의 경제적 지속 가능성이 담보됨으로써 소비의 지속 가능성이 보장된다. 펑크(Funk)는 공동 포맷 개발과 라이선스 시리즈 제작을 통해 유튜브 채널의 경제적 성장을 지원하기 때문이다.

펑크(Funk)는 현재 아래 8개 카테고리에서 오리지널 콘텐츠를 제공하고 있다.

- 코미디 & 풍자 (Comedy & Satire)

- 음악 & 팝문화 (Musik & Popkultur)

- 정치 & 의견 (Politik & Meinung)

- 보도 & 다큐멘터리 (Reportagen & Dokus)

- 섹스 & 사랑 (Sex & Liebe)

- 스포츠 & 라이프스타일 (Sport & Lifestyle)

- 유행 (Trending)

- 지식 & 메이킹 (Wissen & Machen)

펑크(Funk)와 같은 플랫폼과 관련 제작 생태계를 KBS가 운영하는 일도 의미가 있다. 관련 예산은 박근혜 정부시절 시작하여 아직도 예산이 집행되고 있는 한국형 유튜브(일명 K-튜브) 사업비만으로도 충분하다.

1900년 전후 미국의 제1 수출 산업은 목화나 위스키 산업이 아니었다. 1850년대부터 본격화되어 2차대전 때까지 지속되었던 천연얼음(natural ice) 산업은 그 수출 경로를 남아메리카와 인도까지 확대하면서 미국 경제의 성장을 이끌었다. 보스턴 주변에서 채취한 얼음은 얼음 보관서와 냉장 열차 그리고 냉장 배를 통해 쿠바로, 브라질로, 인도로 수출되었다.

1927년 GE에 의해 최초로 제작된 고가의 가정용 냉장고는 2차 대전을 전후로 대량생산과 대중화의 길을 걷는다. 가정용 냉장고 보급이라는 기술 변화가 천연 얼음의 시장성을 붕괴시킬 때까지 미국의 천연얼음 생산자는 막대한 부를 쌓을 수 있었다. 1900년대 전후 천연얼음 생산자는 천연얼음의 시대가 끝날 것이라 상상하지 못했을 것이다.

고속 (모바일) 인터넷은 가정용 냉장고다. 이들 기술 변화는 소비 습관의 변화를 낳고 관련 시장 질서를 파괴한다. 그런 의미에서 한국 방송 및 영상 사업자, 그리고 정부는 케인스(J.M. Keynes)의 잠언을 깊이 새겨야 마땅하다.

“가장 어려운 문제는 사람들로 하여금 새로운 생각을 받아들이게 하는 것이 아니라, 그들이 오래된 생각을 버리게 하는 일이다.”

“The biggest problem is not to let people accept new ideas, but to let them forget the old ones.”

첫 댓글

댓글이 닫혔습니다.